انتهای ماه گذشته، بانک مرکزی با ابلاغ دستورالعمی که از امروز در سیستم بانکی عملیاتی می شود تصمیم گرفت تا نرخ سود بانکی یک ساله حداکثر 15 درصد و سپرده های کوتاه مدت نیز 10 درصد باشد که این دستورالعمل علاوه بر این موضوع نکات دیگری را نیز در بر داشت. کارشناسان معتقدند کاهش نرخ سود بانکی در کشور ما به عنوان یک سیاست اقتصادی از قدرت بالایی برخوردار نیست.

به عقیده آنها نرخ بهره در اقتصاد ایران در مقایسه با سایر کشورها به حدی بالا است که می تواند ظرفیت های اقتصادی را در هم بشکند. این در حالی است که هنوز اقتصاد ایران در یک شرایط متعادل و منطقی قرار ندارد تا بتوان تنها با استفاده از اهرم سود بانکی توازن را در همه بخش ها ایجاد کرد.

به تحلیل اگزیم نیوز در شرایط فعلی تولید از بازدهی نسبتا پایینی برخوردار است و بنگاه های اقتصادی با کمبود منابع مالی روبرو هستند. از طرفی رقم قابل توجهی از نقدینگی با پایه پولی بسیار رشد یافته می تواند با تغییرات نرخ سود دستخوش تغییر گردد. اینها در شرایطی است که اقتصاد ایران یک دوره قوی رکودی را پشت سر گذاشته و توان تولید در آن به شدت تضعیف شده است. به بازار سهام نیز که بنگریم اگرچه سال 96 برای این بازار سالی خوب با بازدهی های مناسب سهام بوده اما به دلیل اثرگذاری اندکی که در بخش تولید دارد حتی با فرض آزادسازی منابع بانکی از قوام و دوام زیادی برای جذب منابع برخوردار نیست. در چنین شرایطی تصمیم به کاهش نرخ سود بانکی نیازمند پیش شرط هایی است که در ادامه به بررسی آن می پردازیم.

به تحلیل اگزیم نیوز با استناد به نظرات کارشناسان اقتصادی باید گفت اولین و زیربنایی ترین کاری که در شرایط فعلی باید کرد فراهم سازی بسترهای هدایت نقدینگی به سمت تولید است. جمشید عدالتیان، عضو اتاق بازرگانی تهران در این رابطه در گفتگو با اگزیم نیوز می گوید: مشکل اساسی که در گذشته با آن مواجه بودیم این بود که بدون پشتیبانی لازم اسکناس چاپ می کردند و این پول های بدون برنامه ریزی به شریان های اصلی اقتصاد تزریق می شد که در دولت یازدهم کنترل خوبی بر روی این موضوع هم انجام شده و توانستند این خطر اقتصادی را مهار کنند. به عقیده این عضو اتاق به طور کلی طبق تئوری های اقتصادی برای کنترل نقدینگی علاوه بر کنترل اسکناس های چاپی، باید سرعت گردش پول کاهش یابد.

عدالتیان با اشاره به اینکه در کشور ما مشکل مهم تری از نقدینگی وجود دارد که بحث پول های سرگردان است گفت: در مقاطع زیادی شاهد این مساله بودیم که افراد به سمت بازارهای مختلف همچون سکه ، ارز و ... هجوم برده و پول هایی که برای آنها برنامه ای نداشتند برای سود دهی بیشتر به این بازارها روانه کرده اند.

برای حل این مشکل یا باید با افزایش سود مشارکت سپرده ها پول ها از جامعه جمع شود و به سمت بانک ها روانه شود تا از این طریق بتواند جلوی این داستان را بگیرد و یا روش دیگر هدایت این پول ها به بخش های تولیدی کشور است. وی در ادامه گفت : اما در کشور ما این مشکل هم وجود دارد که پول هایی که از بانک های کشور خارج می شود به سمت بازارهای تولید و سرمایه نمیرود و متوجه بازارهای سودا گری می شود که می تواند آثار سوء را برای اقتصاد به همراه داشته باشد .

به گفته این اقتصاددان، مساله دیگری که قابل ذکر است این است که کشور ما در بحث تولید با مشکلات زیادی دست و پنجه نرم می کند و تقریبا همه در تلاشند که سرمایه های خود را در این بخش بخوابانند و واحد های تولیدی زیادی هم میبینیم که آماده فروش هستند و این بحث مطرح است که تا زمانی که در کشور تولید جذاب نباشد بعید است این افراد سرمایه های خود را در این بخش اقتصادی سرمایه گذاری کنند . برای جذاب شدن تولید هم باید به مسائلی همچون بازارهای رقابتی ، اصل 44 ،سر فصل های اقتصاد مقاومتی توجه بیشتری شود .

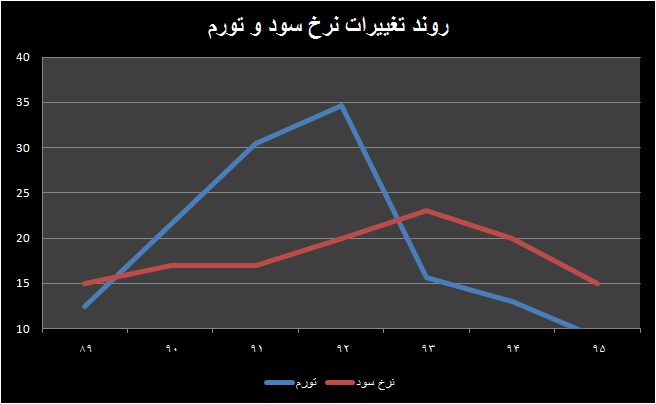

به عقیده وی اتفاق مهمی که در این میان گریبان گیر اقتصاد ما شده این است که سرمایه های کشور ما به سمت واردات حرکت کرده و افراد بیشتر تمایل دارند برای رسیدن به اصل پول و سود دهی بیشتر به سمت واردات بروند و کالاهای مختلف با کیفیت های متنوع را به کشور وارد کنند که در پی این جریان تقاضا برای ارز خارجی بالا می رود و وقتی تقاضا ارز خارجی به سمت بالا شیفت پیدا می کند قیمت هم بالا می رود و حل این مشکل در کشور ما کار دشواری است چون از طرفی اقتصاد کشور در شرایط رکودی به سر می برد و از طرف دیگر تورم در کشور پایین آمده و در نتیجه این جریان سود های بانکی را کاهش دادند و مطمئنا قسمت اعظمی از پول ها و سرمایه به بحث واردات اختصاص می یابد.

مدیرمالی شرکت سپهر الکتریک نیز در گفتگو با اگزیم نیوز با اشاره به اینکه نرخ سود بانکی یکی از مشکلات اصلی تولید در ایران است، گفت: تولیدکنندگان همواره از نظام بانکی گلایه دارند و درمان این چالش را کاهش نرخ سود بانکی میدانند. در واقع با کاهش هزینههای تولید میتوان قیمت نهایی را کاهش داد و در گردونه رقابت با رقبای خارجی حرفی برای گفتن داشت.

محمدرضا فرقانی ادامه داد: تولیدکنندگان با شرایط دشواری روبهرو هستند و برای آنکه بتوانند به فعالیت مناسب بپردازند نیازمند حمایت مالی هستند. فشاری که در دوران رکود اقتصادی به تولیدکنندگان وارد شده بسیار زیاد بوده و برای حل این مشکل بانکها باید با کاهش سود سپردهها و دادن تسهیلات به حمایت از صنعتگران بشتابند.

مدیر مالی شرکت سپهر الکتریک افزود: تولیدکنندگان فشار زیادی با دریافت تسهیلات به دلیل بالا بودن نرخ بالای سود بانکی تحمل میکنند و این امر رونقی به بخش تولید نمیدهد. اما وقتی نرخ سود بانکی در مسیر کاهش قرار گیرد، هزینه تمام شده تولید تنزل پیدا میکند و در نهایت مصرف کننده با قیمت مناسب تر میتواند محصول مورد نیاز خود را خریداری کند.

فرقانی با اشاره به اینکه نرخ سود کشور ما در مقایسه با دیگر کشورها همچون ترکیه به مراتب بالاتر است، گفت: از آنجاییکه در رقابت تولید کنندگان ما و سایر کشورها نرخ سود از اهمیت بسزایی برخوردار است در نتیجه تولیدکنندگان ما با دیگر کشورها که نرخ سود تسهیلاتشان از صفر تا 2 و 3 درصد است رقابت بسیار مشکل است.

وی اضافه کرد: البته در عدم رقابت محصولات ایرانی در برابر سایر کشورها فقط نرخ بالای سود بانکی عامل نیست بلکه عوامل دیگری چون بهره ورری و راندمان و مشوق های صادراتی نیز تاثیرگذار هستند. گاهی اوقات دیده می شود برخی تولیدکنندگان در با توجه به بازار نیاز خود( خرید مواد اولیه) را به موقع تامین نکنند و فقط زمان تولید اقدام به خرید نمایند در این حالت ممکن ات وتولید با مشکل یا حتی متوقف شود.

به گفته فرقانی تکنولوژی و ماشین آلات قدیمی، واحدهای تولیدی مستهلک نیز در کاهش راندمان تاثیر قابل توجهی دارند. از سوی دیگر مشوق های صادراتی که تولیدکنندگان کشورهای دیگر از آن سهم می برند و در راه تولید و صادرات استفاده می کنند برای تولیدکننده ایرانی وجود ندارد.

به گزارش اگزیم نیوز بر اساس بخشنامه بانک مرکزی و برابر موازین بانکداری بدون ربا، نرخ های سود پرداختی به سپرده های بانکی به صورت علی الحساب بوده و تسویه و پرداخت قطعی آن ها صرفاً پس از اتمام دوره مالی بانک ها و موسسات اعتباری و انجام محاسبات سود قطعی با کسر سودهای علی الحساب پرداختی از آن ها الزامی است.

از طرفی شیوه پرداخت سود به سپرده های سرمایه گذاری مدت دار در هر حال باید به گونه ای باشد که نرخ موثر سود پرداختی در چارچوب مقررات بانکداری بدون ربا، مطابق با بخشنامه شماره ۳۱۴۹۳۱ مورخ ۱۳۹۴.۱۰.۳۰ در خصوص نحوه تعیین نرخ سود علی الحساب سپرده های سرمایه گذاری مدت دار و این بخشنامه صورت پذیرد.

به علاوه ارائه هر گونه طرح و محصول برای جذب سپرده توسط بانک ها و موسسات اعتباری، منوط به محاسبه و اعلام نرخ موثر سود آن به بانک مرکزی (با جزئیات کامل) و اخذ تائیدیه از این بانک است.

نرخ های سود علی الحساب تعیین شده در این بخشنامه، ناظر بر قراردادهایی است که پس از تاریخ صدور این بخشنامه بین بانک ها و موسسات اعتباری و مشتری منعقد می شود. نرخ سود علی الحساب مذکور در قراردادهای منعقده قبلی تا پایان مدت زمان قرارداد که حداکثر یک سال شمسی خواهد بود، معتبر است.

قرارداد های منعقده با نرخ های سود علی الحساب قبلی به هیچ وجه قابل تمدید نمی باشند و در صورت تمایل مشتری به تمدید قرارداد خود با بانک ها و موسسات اعتباری، تمدید آن ها صرفاً در چارچوب مقررات و نرخ های سود علی الحسابلازم الاجرا در زمان تمدید قرارداد امکان پذیر خواهد بود.

نرخ های سود علی الحساب پرداختی به سپرده های صندوق های سرمایه گذاری با درآمد ثابت نیز مشمول نرخ سود علی الحساب مقرر در این بخشنامه است.

در صورتی که سپرده گذار قبل از پایان مدت قرارداد، اقدام به برداشت و یا بستن حساب سرمایه گذاری یک ساله خود کنند، نرخ سود علی الحساب اینگونه حساب ها معادل نرخ سود سپرده سرمایه گذاری کوتاه مدت عادی (روز شمار) در نظر گرفته خواهد شد. ضمناً جهت برخورداری از سود سپرده، حداقل دوره ماندگاری در حساب های سپرده گذاری کوتاه مدت از زمان افتتاح، یک ماه است.

در بخش دیگر این بخشنامه آمده بانک ها و موسسات اعتباری مکلفند از اعمال هرگونه روشی که منجر به افزایش نرخ موثر سود سپرده ها شود(از جمله از طریق اتخاذ روش های مختلف حسابداری و محاسباتی و یا اعمال تغییرات نرم افزاری در سیستم های رایانه ای و ...) به طور جد، اجتناب کنند.

نظر شما